はじめに

年金制度問題や老後2000万円問題など、退職後の資産がクローズアップされることが多くなってきました。

「投資形成」を検索すると、「株式制度」「投資」などがヒットします。

株や投資の話をすると、

「投資とか、株式っていうと、リスクがあるんじゃないの?」

「なんか怖いイメージがあるんだけど・・・」

「だまされるんじゃないの?」

「すでにお金を持っている人が投資とかをするんでしょ?」

というように考える方もいらっしゃるのではないでしょうか?

私もそのようなイメージを持っていましたが、興味があって勉強したところ、上手に運用すれば、資産を管理できるということがわかりました!

なので、株式や投資での資産形成を紹介していきたいと思います。

この記事では、「金融商品の種類とリスク」「リスクとリターンの関係性」を紹介します。

金融商品の種類

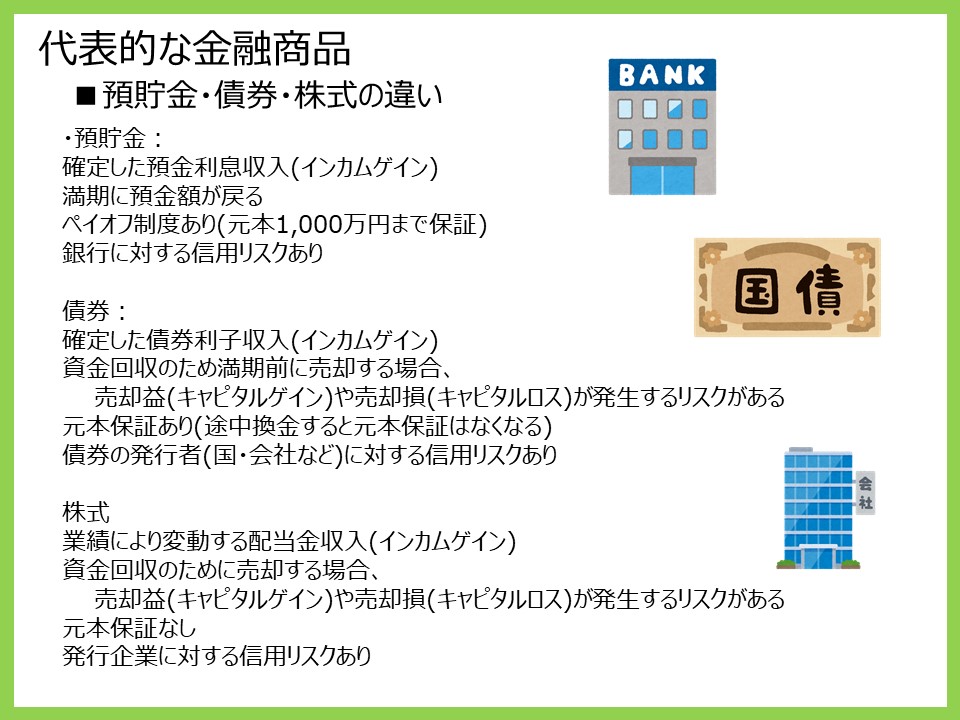

代表的な金融商品

預貯金とは、銀行にお金を預けることです。

預貯金は、元本が守られている代わりに、利息が低く、あまり資産は増えません。

メリット:

確定した預金利息収入(インカムゲイン)が入る

満期に預金額が戻る

ペイオフ制度あり(元本1,000万円まで保証)

デメリット:

銀行に対する信用リスクあり(銀行が破綻した場合、預金が戻ってこない可能性あり)

金利が低い(三菱UFJ銀行の場合、普通預金で年0.001%)

債券とは、国が投資家に借金をするという事です。

債券を購入すると国は投資家に借金をした事になるので、投資家に対して投資したお金を返済する義務が発生します。

元本が保証されていると言う事です。

また、一定の期間が過ぎると利息も発生し、利息収入を得る事が出来ます。

メリット:

確定した債券利子収入(インカムゲイン)

売却益(キャピタルゲイン)の可能性あり

元本保証あり(途中換金すると元本保証はなくなる)

デメリット:

売却損(キャピタルロス)のリスクがある

債券の発行者(国・会社など)に対する信用リスクあり(債券を購入した会社が倒産した場合、償還日にお金を受け取れなくなる)

株式とは、投資家が企業に対して資金を出資する為に発行されるものです。

株式を購入すると購入者は企業の株主になります。

出資した資金を企業は、株主に対して返済する義務がないため、元本は保証されません。

メリット:

業績により変動する配当金収入(インカムゲイン)

配当金収入などの利回りが高い

売却益(キャピタルゲイン)の可能性あり

デメリット:

売却損(キャピタルロス)のリスクがある

元本保証なし

発行企業に対する信用リスクあり(発行企業が倒産する可能性あり)

リスクとリターンについて

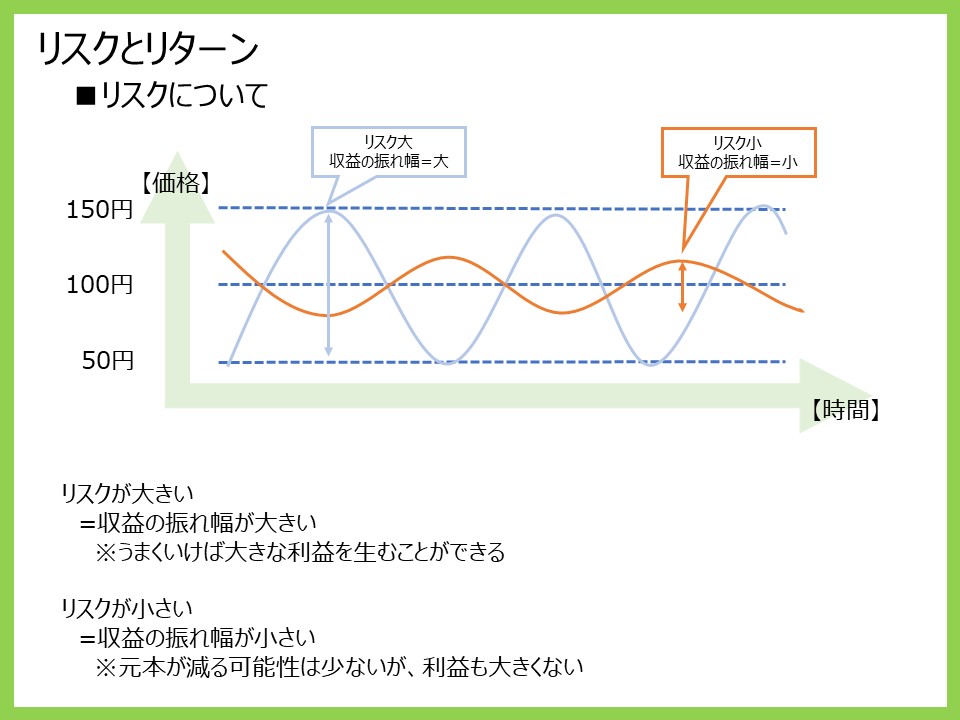

リスクと聞くと、「怖い」「危ない」「不安」などの言葉が連想される方もいると思いますが、投資のリスクとは「収益の振れ幅」を意味します。

リスクが大きい⇒収益の振れ幅が大きく、大儲けする可能性がもあれば、大損する可能性もあります。

リスクが小さい⇒収益の振れ幅が小さく、大損する可能性はあまりないですが、大儲けする可能性もあまりありません。

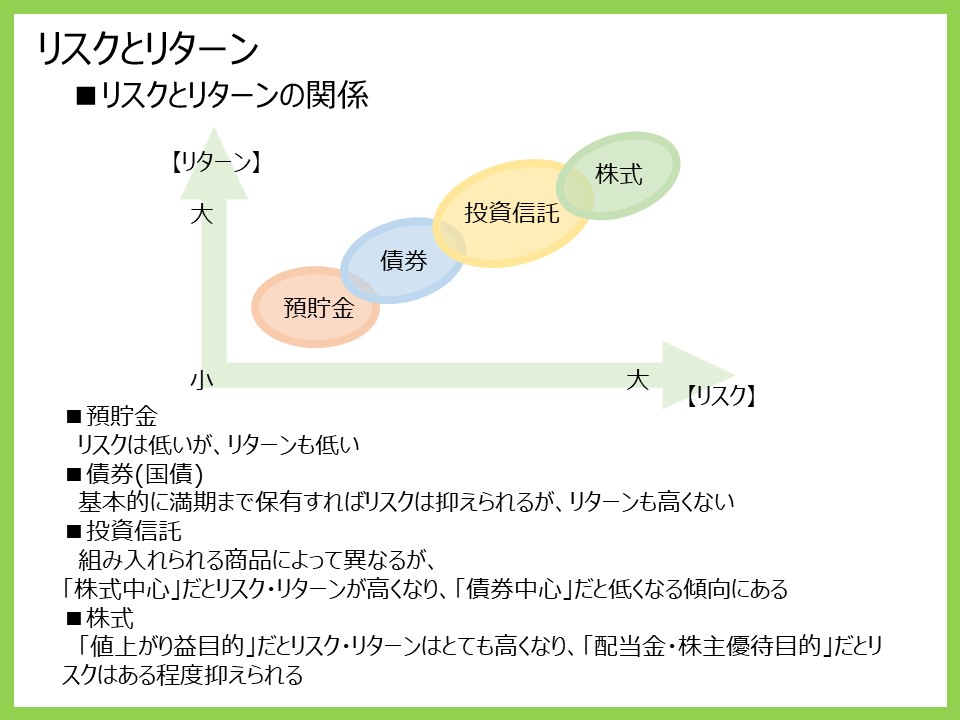

リスクとリターンは基本的に比例する関係になります。

一般的に、預貯金 < 債券 < 投資信託 < 株式 の順にリスクとリターンが大きくなります。

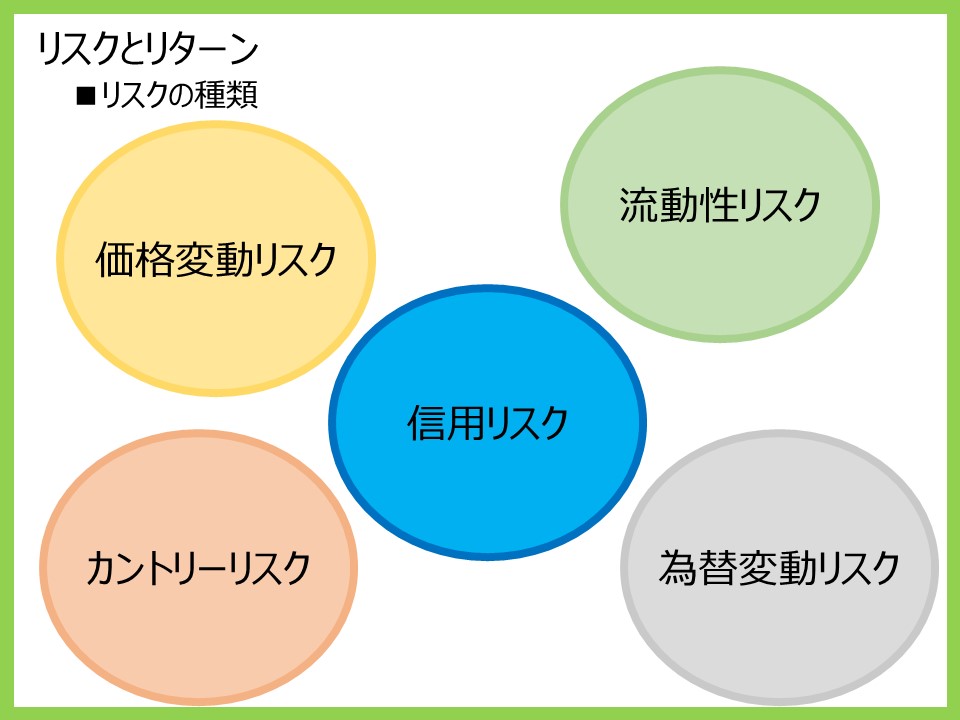

リスクの種類

リスクの種類は代表的なもので5種類あります。

- 価格変動リスク

- 流動性リスク

- 信用リスク

- カントリーリスク

- 為替変動リスク

価格変動リスクは、その名の通り価格が変動するリスクです。

株式や投資信託、債券の場合、当然価格が変動する可能性があります。

価格が値上がりすれば儲けがでますが、価格が値下がりすれば損をします。

流動性リスクは、取引の規模や取引の量が少ない場合のリスクです。

取引の規模や取引の量が少ないような商品の場合、その商品を売却するときに、期待される価格で売却できず、不測の損失をこうむる可能性があります。

簡単に言うと、売りたくても売れないリスクということです。

一般的に、新興国の株式や債券などは、先進国の株式や債券と比較して、市場規模や取引の量が少ないです。

そのため、新興国の株式や債券などは、流動性リスクが高いです。

信用リスクは、配当金の分配などの行われないリスクのことです。

債券を発行している国や株式を発行している企業が、財政難や経営不振で、配当金の分配などが行われない(債務不履行)ことや株式の価格が下落することがあります。

最悪の場合、企業などが倒産した場合には、投資元本が回収できないリスクがあります。

カントリーリスクは、投資先の国の状況に左右されるリスクです。

投資している国や地域で、不測の事態が起こった場合、投資している元本の回収ができない可能性があります。

例えば、新興国で大変なことが起こってしまった場合、その国の株価や債券が暴落する可能性があります。

そのため、海外に国債などを投資される場合、その国の政治や経済の状況についてよく知ってから、投資するのが良いです。

為替変動リスクは、円と外国の為替相場の変動によるリスクです。

例えば、アメリカドルでリンゴを買うとします。

1ドルが100円の日に、1個1ドルのリンゴを買ったとして、1ドルが90円に下落していた日に、リンゴを売ると、100円で買ったリンゴが90円でしか売れないことになります。

リンゴ自体の価値は変わっていなくても、為替が変動したために、100円が90円に下がってしまうということです。

※もちろん、1ドルが110円になれば、110円で売れて設けられます。

このように、海外の株式や債券を購入したときに、為替が変動するリスクが、為替変動リスクです。

リスクの抑え方

投資にはリスクがつきものですので、そのリスクを調整することが大切になります。

リスクを抑える上で、大切な考え方が「分散投資」です。

「卵は1つのかごに盛るな」

という格言があります。

この格言は、卵を1つのかごに盛ってしまった場合、そのかごが倒れたときには、全ての卵が割れてしまうので、卵はそれぞれ別々のかごに盛ってくださいということです。

複数のかごに卵を盛ることで、1つのかごが倒れても、ほかのかごの卵は無事生き残るという意味です。

※1つの株式に投資した場合、その会社が倒産したとき、大損してしまうので、複数の株式に投資しなさいということです。

分散投資の考え方は、3つあります。

- 資産配分の分散

- 投資先の分散

- 時間の分散

■資産配分の分散

資産配分の分散とは、資産をどのような形で保有するかということです。

現金で持っておく金額、株式に投資する割合、債券に投資する割合などを決めます。

現金で持っておく金額は、生活資金+急な出費(病気・リストラなど)に対応できる金額を持っておく必要があります。

※病気になった時に、株価が暴落していたら、大損してしまうため、急な出費に対応できる金額は現金で保有する必要があります。

リターンが高いとリスクが高くなるので、株式・投資信託・債券の割合を調整し、許容できるリスクに抑えておく必要があります。

年齢・投資期間・年収などに応じて、リスク許容度が左右されます。

年齢・投資期間:若ければ投資期間が長くなり、リスク許容度は高くなります。

年収:高ければ、リスク許容度は高くなります。

■投資先の分散

投資先の分散とは、銘柄分散・地域分散など投資先をたくさん持つということです。

例えば、一般的に株価が上がれば、債券の価格は下がるという相関性があるため、株式と債券を両方持っておけば、大きな変動を避けることができます。

※価格変動リスクのリスクヘッジ

また、新興国の株式・債券はリターンが多きいですが、リスクも大きくなるため、日本や先進国の株式・債券を保有することでリスクを減らすことができます。

※信用リスクやカントリーリスクのリスクヘッジ

分散投資をすることで、ある金融商品が値下がりした場合でも、ほかの金融商品がその値下がりをカバーすることで、結果的に損失を抑えられます。

■時間の分散

時間の分散とは、長期間にわけて投資することです。

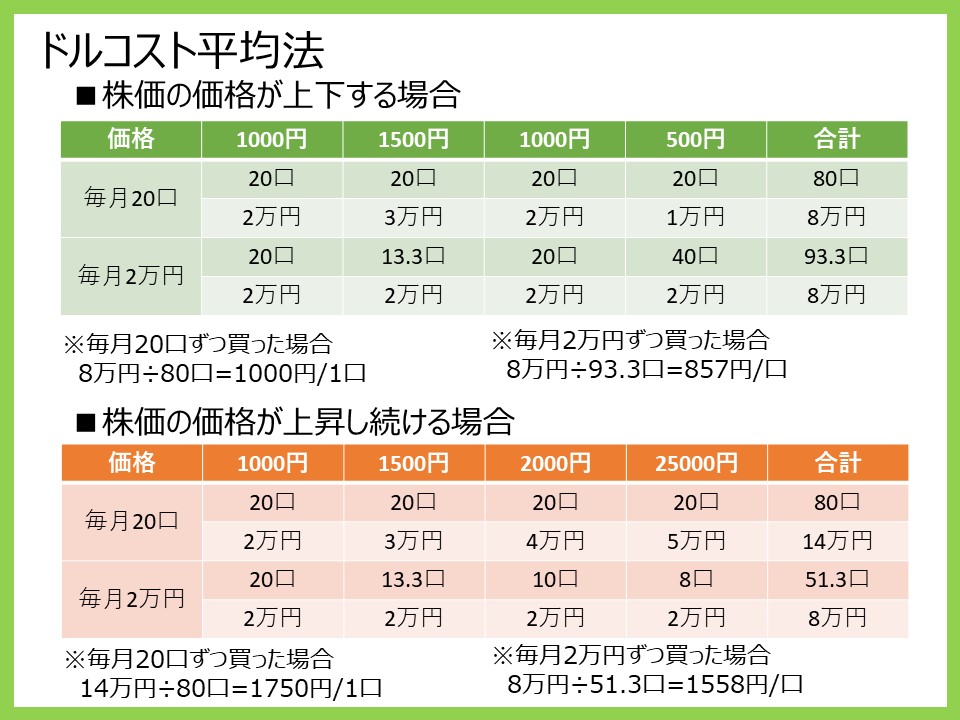

時間分散の具体的な方法は、有名なものでドルコスト平均法があります。

ドルコスト平均法は、ある金融商品を一定額で定期的に購入していくという購入方法です。

ドルコスト平均法を使うことで、高値で株式を購入することが抑えられ、安値で多くの株式を購入することができます。

例えば、株価が1口1000円で500円で上下する場合、

1,毎月20口購入すると、4か月で80口8万円で購入できます。

そのため、1口1000円となります。

2,毎月2万円購入すると、4か月で93.9口8万円で購入できます。

そのため、1口857円となります。

つまり、同じ金額を定期的に購入すると、同じ株数を安く購入することができます。

また、株価が1口1000円で500円ずつ上昇していく場合、

1,毎月20口購入すると、4か月で80口14万円で購入できます。

そのため、1口1750円となります。

2,毎月2万円購入すると、4か月で93.9口8万円で購入できます。

そのため、1口1558円となります。

つまり、株価が上昇していく場合も、同じ金額を定期的に購入すると、同じ株数を安く購入することができます。

株価が継続的に下落していく場合、

資産が減っていくだけなので、そのような株式は購入すべきではありません。

どこかで損切をする必要が出てくる可能性があります。

※いつか上昇すると判断する場合、購入していくのも良いですが、株式を買えば買うほど、資産が減っていくため、精神的にキツイと思います。

まとめ

投資をする上で、リスクの調整がとても大切になります。

リスクをとることでリターンを得ることができますが、リスク許容度を超えたリスクは、破産してしまう可能性が出てきます。

金融商品の特徴を知って、リスクとリターンを調節して、楽しい投資生活を行いましょう!

このブログでは、定期的に株式投資について記事にしていく予定です。

コメント